フリーランスエンジニアが払わなければいけない税金の種類とは 2019.07.18

フリーランスになると額面での収入が増える一方、自分自身で税金を支払う必要があります。

支払いが必要な税の種類はいくつかの種類があり、しっかりと支払わないと後々法定問題まで発展する恐れもあるのです。

この記事では、フリーランスが抑えておくべき税金の知識をまとめて紹介していきます。

フリーランスのエンジニアが支払う必要がある税金とは

フリーランスのエンジニアが支払う税金は大きく分けて所得税、住民税、消費税、個人事業税の4つに分類されます。

所得税

所得税は前年の1月~12月の所得に対して払う税金であり、納めないと罰金の対象になる恐れがあるので注意です。

所得税の計算にはまず課税所得を計算する必要があります。計算方法は以下です。

課税所得額=収入ー経費ー各種控除

仮に、前年の年収が600万円、経費50万円、各種控除額が130万円だとして、実際に所得税の計算をしてみると

課税所得額=600万円-50万円-130万円=420万円

となります。これが課税所得額になるので、そこに所得税率をかけていきます。

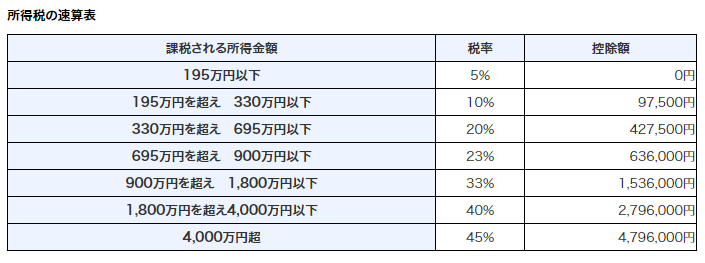

※課税される所得税率は、国税庁のホームページに掲載されています。

今回は課税される所得額が420万円なので、「課税される所得額が330万円以上695万円以下では税率が20%」が適応となります。

420万円×0.2-42万7,500円=41万2,500円

となり、この金額を所得税として納めることになります。

自信がない人は「国税局電話相談センター」に相談するか、エージェントに相談すると安心。

また上の表を見て分かるように、日本は所得が上がれば上がるほど税率が高くなる「累進課税制度」です。

そのため、年収900万円のフリーランスと年収1000万円のフリーランスでは、年収自体は100万円しか変わらないのに税率が10%も変わってしまうのです。

フリーランスとして働いている人は税率のことも考えながら所得をコントロールすべきです。

住民税

住民税とは都道府県・市町村に支払う税金のことです。

「都道府県民税」と「市町村民税」から成り立っており、住んでいる都道府県・市町村によって納める金額が異なります。

支払い時期は6月末、8月末、10月末、翌年1月末の4回です。分割して税金を納めることが基本となります。

一括払いにすることも可能ですので、どちらが良いか自身で判断して住民税を納めるようにしましょう。

確定申告をすると、6月中旬頃に納税額が書かれた通知書が市町村から送られてくるよ!

また、住民税には均等割と所得割の二つの種類があることも覚えておきましょう。

均等割は所得金額に関係なく一定の金額を納める住民税。一方で所得割は所得に応じて納める額が変動します。

均等割はおおよそ4000円~6000円程です。

所得割は下記計算方式で出します。

所得割=課税所得-税率(10%)-税額控除

また住民税には二つの徴収方法があり、個人事業主(フリーランス)が自身で住民税を払う方法は「普通徴収」、会社に属している人は自動的に徴収される「特別徴収」と言われます。

消費税

消費税は一般の生活において最も身近な税金ですが、フリーランスの報酬にも消費税はかかってくるのでしょうか。

答えは、「場合によってはかかり、場合によってはかからない」ということになります。

ではどのような場合に消費税がかかるのかと言うと、以下のどちらかに当てはまる場合は消費税の支払いが必須になってきます。

- 2年前の課税売上が1000万円を超える場合

- 前年の1月1日から6月末までの間で課税売上高もしくは給与支払高が1000万円を超える場合

1000万円がボーダーラインになるので、それを覚えておくようにしましょう。

消費税は税務署もしくは全国の銀行や信用金庫などの金融機関で納めるようにします。

計算方法は、

消費税=受け取った消費税-支払った消費税

となります。

受け取った消費税は年間の収入に消費税をかけると簡単に計算できます。

例えば年間収入が1500万円だとして、現在の消費税は8%なので、1500×0.08=120万円が受け取った消費税となります。

この120万円に支払った消費税を引くと、消費税の納税額が出ます。

個人事業税

個人事業税は働いている形によって払う必要がある場合と、払い必要がない場合があります。

フリーランスとしてどこかの会社と契約し、一般的な社員と差がない場合、個人事業税は払わなくて良いとされています。

逆に請負契約をしている場合は個人事業税を払う必要があることが多いので、自分で調べておくことが必要です。

請負契約でなくとも、業務内容によっては「請負契約である」と判断されることもあるので、注意が必要です。

この判断は、都道府県税事務所から送られてくる「個人事業税のお尋ね」という書類で判断されます。

個人事業税の計算方法は、

個人事業税=(収入-経費-事業主控除額)×税率となります。

事業主控除額は290万円であり、フリーランスのエンジニアにかかる税率は5%なので覚えておくようにしましょう。

さいごに

フリーランスのエンジニアについて主に4つの税がかかることを説明してきましたが、人によって当然納める額が違ってくるので知識を正しく持つことが必要です。

また、所得によって納税額も変わるので毎年確認することが大切です。